Aspectos destacados:

- La compañía revisa al alza los objetivos y reitera el dividendo anunciado para 2017.

- El segundo trimestre de 2017 presenta una aceleración generalizada del crecimiento en las principales variables, tanto financieras como operativas.

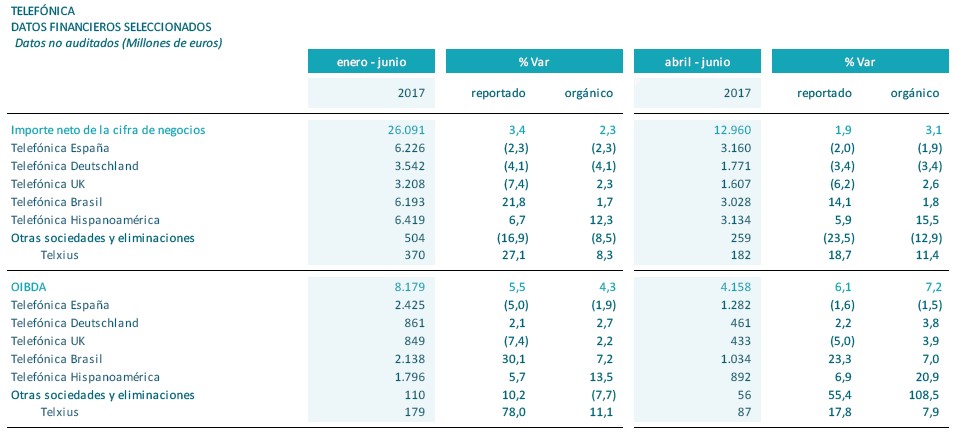

- Los ingresos alcanzan los 12.960M€ en el trimestre (+1,9% vs 2T16; +3,1% en términos orgánicos), gracias a la mejora en las tendencias de todos los segmentos. Tanto los ingresos de servicio, como la venta de terminales aceleran su crecimiento orgánico interanual (+2,9% y +5,2%, respectivamente).

- El OIBDA asciende a 4.158M€ en abril-junio (+6,1% vs 2T16; +7,2% orgánico vs 1,3% en primer trimestre). El margen de OIBDA se sitúa en el 32,1% y registra una expansión interanual de 1,3 p.p. (+1,2 p.p. orgánico).

- El flujo de caja libre suma 1.620M€ en el periodo enero-junio, el doble que en el mismo periodo de 2016.

- El beneficio neto del trimestre alcanza los 821M€ (18,4% vs 2T16) y el beneficio neto por acción se sitúa en 0,15€ (+16,3%).

- La deuda neta totaliza 48.487M€ a junio y presenta una reducción interanual de 3.706M€, o de 4.981M€ si se incluye la venta de Telxius. Frente a cierre de marzo, la reducción de deuda alcanza 279M€.

José María Álvarez-Pallete, presidente ejecutivo de Telefónica:

“Durante el segundo trimestre del ejercicio hemos acelerado nuestro crecimiento orgánico, ejecutando nuestra estrategia basada en una calidad estructural, que se refleja en la fuerte posición competitiva en nuestros principales mercados. Asimismo, continuamos avanzando en la transformación hacia una compañía de plataformas, con una inversión enfocada en redes de ultra banda ancha, impulsando la digitalización extremo a extremo y la inteligencia cognitiva, con una propuesta de valor diferencial para los clientes. Todo ello, con un balance más fuerte, tras duplicar el flujo de caja libre en los últimos doce meses y reducir la deuda neta en 5.000 millones de euros, considerando la venta de la participación en Telxius.

La fortaleza y mejores tendencias del negocio en la primera mitad del año y el buen posicionamiento para seguir capturando crecimiento sostenible en los próximos trimestres nos permiten revisar al alza nuestros objetivos para el ejercicio 2017”.

Resultados financieros enero-junio 2017:

Telefónica ha presentado hoy al mercado sus resultados correspondientes al primer semestre del año, un periodo caracterizado por el crecimiento generalizado de las principales variables y por los avances en el proceso de transformación de la compañía y en la reducción de la deuda financiera del grupo. El segundo trimestre del año muestra la aceleración de este crecimiento, tanto en las magnitudes financieras más relevantes, como en las operativas.

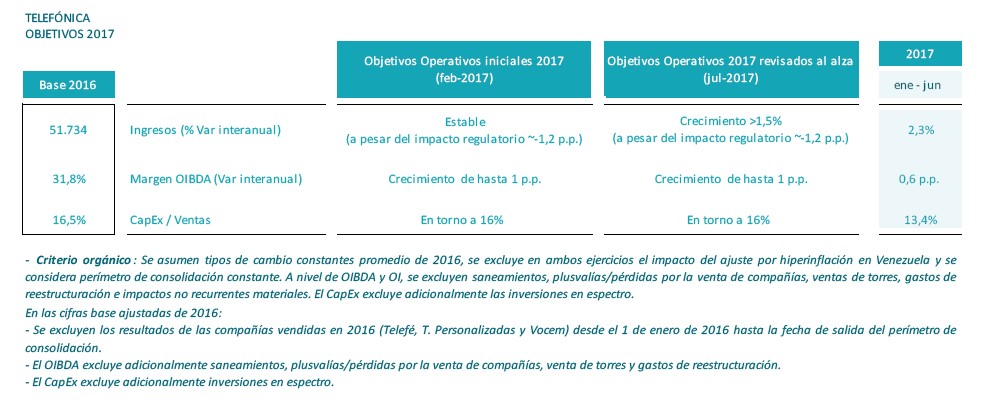

En este sentido, la compañía revisa al alza los objetivos y reitera el dividendo anunciado para 2017:

- Revisa al alza el crecimiento de ingresos a >1,5% (vs. estable anteriormente), a pesar del impacto negativo de la regulación (aproximadamente 1,2 p.p.).

- El objetivo de margen OIBDA (expansión interanual de hasta 1 p.p.) y el CapEx/Ventas excluyendo espectro (en el entorno del 16%) se reiteran.

Crecimiento generalizado, operativo y financiero

Telefónica continúa enfocada en incrementar el peso de los servicios de mayor valor, de tal forma que la calidad de la base de clientes del grupo en el segundo trimestre continúa mejorando, como se aprecia en el aumento del ingreso medio por cliente (3,1% interanual orgánico) y en la reducción del churn (-0,2 p.p. vs el primer trimestre). La base de clientes se sitúa en 346,2 millones a cierre de junio, con crecimiento interanual de los clientes de LTE (1,6 veces), de los accesos de contrato móvil (+5%), y de los smartphones (+19%), que alcanzan una penetración del 61%. En cuanto a los clientes de FTTx y cable (10M) crecen un 19% frente a junio de 2016 y suponen el 47% del total de accesos de banda ancha fija, con una cobertura de 41,2 millones de UUII pasadas (14% interanual). Los accesos de TV de pago mejoran secuencialmente y presentan ganancia neta trimestral positiva (+56 mil) por primera vez desde el segundo trimestre de 2016.

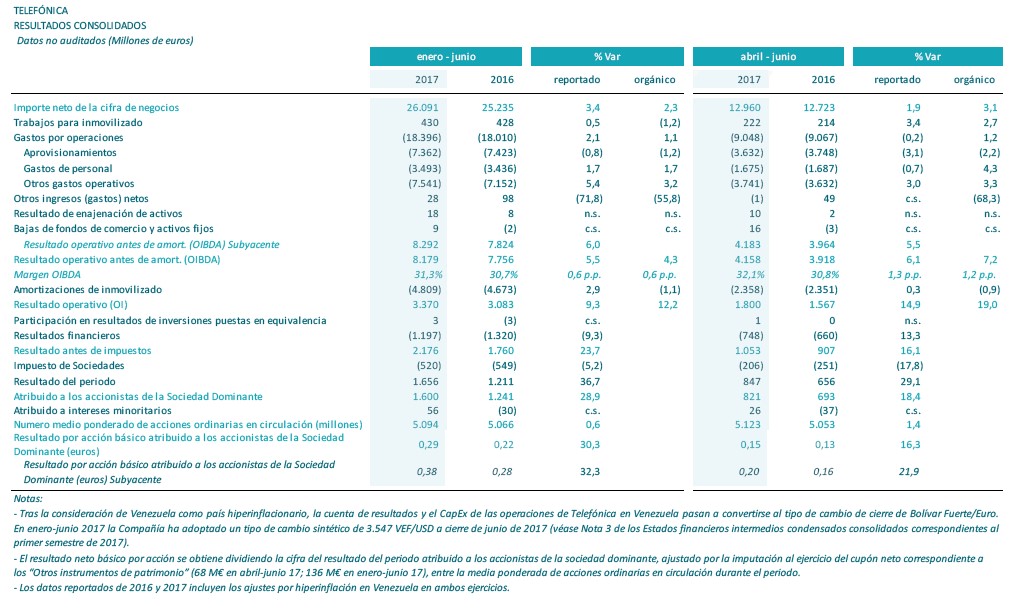

Los ingresos crecen en el segundo trimestre el 1,9% interanual (12.960 millones de euros) y el 3,1% en términos orgánicos gracias a la mejora de las tendencias en todos los segmentos del negocio. Es el caso de los ingresos de servicio (+2,9% orgánico) y de las ventas de terminales (+5,2% orgánico); y muy especialmente de los ingresos de datos móviles, que siguen siendo una palanca fundamental en el crecimiento y en el segundo trimestre mejoran su ritmo de crecimiento interanual hasta el 17,8% orgánico (+15,7% orgánico en el primer semestre), aumentando su peso sobre los ingresos de servicio móvil en 6 p.p. hasta el 60%. Por otra parte, los ingresos del periodo enero-junio ascienden a 26.091 millones de euros (+3,4% interanual; +2,3% en términos orgánicos).

Los gastos por operaciones (9.048M€ en abril-junio; -0,2% interanual) aumentan un 1,2% interanual en términos orgánicos por los mayores costes de red y sistemas y el aumento del gasto por personal.

Como resultado de la evolución de ingresos y gastos, el OIBDA asciende a 4.158 millones de euros en el periodo abril-junio y acelera su crecimiento el 6,1% interanual (el 7,2% en términos orgánicos), mientras que el margen de OIBDA registra una expansión interanual de 1,3 p.p. en el trimestre (+1,2 p.p. orgánico) hasta el 32,1%. Por lo que se refiere al semestre, el OIBDA alcanza 8.179 millones de euros (+5,5% interanual; +4,3% en términos orgánicos) y el margen alcanza el 31,3% (+0,6 p.p. reportado; +0,6 p.p. orgánico).

Por su parte, el beneficio neto crece el 18,4%, hasta 821 millones de euros en el segundo trimestre del año. En el periodo enero-junio asciende a 1.600 millones de euros (+28,9% interanual). El resultado básico por acción se sitúa en 0,15€ en el segundo trimestre (+16,3%) y asciende a 0,29€ (+30,3%) en el periodo enero-junio.

Elevado compromiso inversor y despliegue de infraestructuras

Por otro lado, el proceso de transformación de la compañía continúa su desarrollo en el trimestre, como lo demuestran el elevado compromiso inversor del grupo y el avance del despliegue de infraestructuras en las distintas geografías, de tal forma que Telefónica registra a 30 de junio 41,2 millones de UUII pasadas con FTTx y cable y una cobertura LTE del 68% (89% en Europa). El CapEx de los seis primeros meses del año asciende a 3.507 millones de euros (-4% interanual; -5,7% orgánico), y se destina principalmente a la expansión de redes 4G y fibra y a la simplificación y digitalización de procesos y sistemas. Así, el flujo de caja operativo (OIBDA-CapEx) alcanza los 4.672 millones de euros en el primer semestre y crece a tasas de doble dígito (+13,9% interanual; +13% orgánico), reflejo de la buena evolución del negocio y la menor intensidad de CapEx. En el segundo trimestre acelera secuencialmente su crecimiento interanual en 8,6 p.p., hasta el 17,5% en términos orgánicos (+16% interanual).

Además, Telefónica continúa avanzando en su estrategia de desapalancamiento. La deuda neta se sitúa en 48.487 millones de euros a cierre de junio y experimenta una reducción de 3.706 millones de euros con respecto al cierre del primer semestre de 2016, que sería de 4.981 millones de euros si se incluye el cierre de la venta de Telxius. En el trimestre, la reducción de la deuda es de 279 millones de euros frente a marzo, gracias a la generación de caja libre (1.021M€) y el menor valor en euros de la deuda neta en divisas (648M€). Esta reducción se produce a pesar de la estacionalidad propia del segundo trimestre y del pago del dividendo. Destaca en este contexto la evolución del flujo de caja libre de la compañía en el periodo enero-junio, que asciende a 1.620 millones de euros, el doble en términos interanuales.

La actividad de financiación durante el primer semestre de 2017 asciende a 6.884 millones de euros equivalentes y continúa centrada en reforzar la posición de liquidez así como en refinanciar y extender los vencimientos de deuda en un entorno de tipos muy bajos. Así, a cierre de junio, Telefónica presenta una cómoda posición de liquidez, teniendo cubiertos los vencimientos de deuda en torno a los próximos 2 años. La vida media de la deuda se sitúa en 7,82 años.

Definiciones.- Crecimiento orgánico: Se asumen tipos de cambio constantes promedio de 2016, se excluye en ambos ejercicios el impacto del ajuste por hiperinflación en Venezuela y se considera perímetro de consolidación constante. A nivel de OIBDA y OI, se excluyen saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales. El CapEx excluye adicionalmente las inversiones en espectro. Crecimiento subyacente: Cifras reportadas excluyendo el efecto de saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales, así como las amortizaciones de activos surgidos en procesos de asignación del precio de compra.

Por último, ante la ausencia de tipos oficiales representativos de la situación económica de Venezuela, la compañía ha determinado necesario estimar un tipo de cambio que se ajuste a la evolución de la inflación para reflejar de forma adecuada la situación económico-financiera y patrimonial de sus filiales venezolanas. Éste se ha fijado a cierre de junio de 2017 en 3.547 VEF/USD, impactando en los resultados reportados por la compañía de enero-junio 2017. Este nuevo tipo de cambio provoca que la contribución positiva de los tipos de cambio en el primer trimestre del ejercicio haya cambiado a negativa en el segundo trimestre y reste 0,8 p.p. y 1,3 p.p. respectivamente al crecimiento interanual de ingresos y OIBDA. Excluyendo Venezuela, la contribución habría sido positiva (+1,5 p.p. en ingresos y +1,8 p.p. en OIBDA en el trimestre), apoyada en la apreciación de la mayoría de las divisas latinoamericanas frente al euro, especialmente del real brasileño.

Resultados por geografías:

(variaciones en términos orgánicos)

Telefónica España. En el segundo trimestre de 2017 los resultados de Telefónica España presentan una mejora secuencial en la evolución de los ingresos impulsada por una mayor actividad comercial, y con reducción del churn en prácticamente todos los servicios, reflejando así la sostenibilidad de la estrategia de valor de la compañía. Los ingresos de servicio en el trimestre mejoran su evolución interanual respecto al trimestre anterior y se reducen un 0,8%; este crecimiento sería positivo (+0,2%) si se eliminara el impacto de los menores ingresos por la venta de derechos de televisión mayorista de “La Liga”; impacto que se neutralizará a partir del mes de agosto.

Los ingresos del segundo trimestre ascienden a 3.160M€ (2T:-1,9% interanual; 1T: -2,6%) y mejoran su evolución frente al trimestre anterior (+0,6 p.p.), gracias al mejor comportamiento de los ingresos de servicio (2T: -0,8%; 1T:-1.5%; +0,8 p.p. frente al primer trimestre) y a pesar de un mayor descenso de venta de terminales (-31,8%, -1,9 p.p.). En el semestre, los ingresos totales (6.226M€) y los ingresos de servicio (6.062M€) se reducen un 2,3% y un 1,1% respectivamente.

El OIBDA en abril-junio asciende a 1.282M€, un 1,5% inferior al del mismo periodo del año anterior (1T: -2,4%), lo que supone una mejora de 0,9 p.p. frente al primer trimestre, explicado por el mejor comportamiento de los ingresos y la contención de gastos. Así, el margen OIBDA se expande hasta el 40,6% (+0,8 p.p. inter-trimestral; +0,2 p.p. interanual). En el semestre, el OIBDA se sitúa en 2.425M€ y se reduce un 1,9% interanual. El CapEx en el semestre asciende a 704M€ en (-20,6% interanual) y el flujo de caja operativo crece de forma sólida hasta 1.720M€ (+8% interanual).

Telefónica Alemania. En un mercado dinámico con un creciente enfoque hacia la contratación de mayores paquetes de datos, Telefónica Deutschland mantiene un sólido pulso comercial en el trimestre, apalancándose en “O2 Free” y las promociones del 15 aniversario de la marca O2.

En el segundo trimestre, los ingresos alcanzan 1.771M€ y mejoran su tendencia interanual hasta el -3,4% (-4,1% hasta 3.542M€ en el primer semestre). El OIBDA asciende a 461M€ y su tasa de crecimiento interanual se acelera hasta el 3,8% (861M€ en enero-junio; +2,7% interanual), gracias a las sinergias incrementales de 40M€ que compensan el efecto de la regulación, así como las continuas inversiones en el posicionamiento de la marca. El margen OIBDA se sitúa en el 26,1%, con una expansión del 1,9 p.p interanual.

El CapEx a junio asciende a 435M€ (+1,3% interanual), beneficiándose de la captura de sinergias incremental de 20 millones de euros, y continúa enfocándose en la integración de redes y el despliegue de LTE. El flujo de caja operativo (OIBDA-CapEx) totaliza 426M€ en enero-junio de 2017, un 4,0% más interanual.

Telefónica Reino Unido. Telefónica UK presenta unos sólidos resultados financieros en un mercado competitivo, demostrando el éxito de su estrategia enfocada en móvil y orientada al cliente, con otro trimestre de crecimiento de los ingresos y el OIBDA sustentado en un nivel de fidelización líder en el mercado.

Los ingresos siguen creciendo este trimestre, con un aumento del 2,6% interanual hasta los 1.607M€ (+2,3% en el primer semestre, 3.208M€) frente al 2,1% de crecimiento en el primer trimestre, gracias a unas mejores tendencias tanto de servicio móvil como de otros ingresos. El sólido comportamiento de ingresos y gastos da lugar a un crecimiento del OIBDA del 3,9% interanual, hasta 433M€ en abril-junio (frente a +0,6% en el primer trimestre; 849M€, +2,2% en enero-junio), mientras que el margen de OIBDA se sitúa en el 27,0% en el trimestre, un incremento de 0,3 p.p. interanual, y se mantiene estable interanualmente en los seis primeros meses a junio (26,5%).

El CapEx alcanza los 434M€ en enero-junio, un incremento del 15,4% interanual, ya que Telefónica UK sigue invirtiendo en el despliegue de LTE. Así, el flujo de caja operativo (OIBDA-CapEx) desciende un 8,7% interanual, situándose en 415M€ en el primer semestre.

Telefónica Brasil. En el segundo trimestre de 2017, Telefónica Brasil sigue mostrando una aceleración en el crecimiento interanual de los ingresos que, unido a la reducción de gastos operativos por sexto trimestre consecutivo, permite mantener sólidos crecimientos de OIBDA y flujo de caja operativo, en un contexto de expansión de márgenes. Todo ello, a pesar de los impactos regulatorios (-45,6% en tarifas de interconexión móvil, -17,7% en minorista fijo-móvil, -35,3% en fija local y -50,9% en fija interurbana, desde el 25 de febrero de 2017).

Los ingresos del segundo trimestre (3.028M€) crecen un +1,8% interanual (+1,7% en el semestre) a pesar de los impactos regulatorios (-1,8 p.p. variación interanual del trimestre; -2 p.p. en el del semestre) y las menores ventas de terminales (-0,4 p.p. en la variación interanual del trimestre y del semestre). Así, el OIBDA asciende a 1.034M€ en el segundo trimestre (+7% interanual; +7,2% en el semestre). El margen OIBDA se sitúa en 34,1% en el trimestre y en 34,5% en el semestre (+1,7 p.p. y +1,8 p.p. interanual respectivamente).

El CapEx de enero-junio 2017 (915M€; -3,6% interanual) se destina principalmente a la expansión de la red 4G y de fibra. Así, el flujo de caja operativo (OIBDA-CapEx) alcanza 1.223M€ (+17% frente a enero junio 2016). Durante el semestre las sinergias por la compra de GVT han tenido un impacto positivo en el flujo de caja operativo de 286M€ (833M€ en los dos últimos años).

Telefónica Hispanoamérica. En el segundo trimestre del año, Telefónica Hispanoamérica registra un fuerte crecimiento interanual de ingresos, OIBDA y flujo de caja operativo tanto en términos orgánicos como reportados, pese a que el segundo trimestre se ha modificado el tipo de cambio en Venezuela a un tipo de conversión sintético de 3.547 bolívares fuertes por dólar.

Los ingresos del segundo trimestre (3.134M€) aumentan interanualmente un 15,5% (+12,3% en enero-junio), mostrando una fuerte aceleración (+9,2% en el primer trimestre), con una positiva contribución de los ingresos de servicio móvil (+18,2% interanual; +10,6% interanual en enero-marzo) y fijos (+5,7%; +4,1% interanual en el primer trimestre). En términos reportados los ingresos aumentan un 5,9% (+6,7% en enero-junio). El OIBDA alcanza 892M€ en el trimestre y acelera su crecimiento interanual hasta un 20,9% (+6,2% en el primer trimestre; +13,5% en el semestre) destacando la positiva contribución de Argentina, México y Colombia. En términos reportados, el OIBDA aumenta 6,9% (+5,7% en los seis primeros meses del año hasta 1.796M€). Así, el margen OIBDA se sitúa en un 28,5% en el trimestre (+1,3 p.p. interanual) y un 28% en el semestre (+0,3 p.p. interanual).

El CapEx totaliza 923M€ en enero-junio, reduciéndose un 6,2% interanual, y está principalmente destinado a la mejora de la red, con el despliegue de las redes 4G y de fibra, así como a la simplificación y digitalización de procesos y sistemas. Así, el flujo de caja operativo (OIBDA-CapEx) asciende a 873M€ en el semestre, con un crecimiento del 43,2% interanual (+28,2% en términos reportados).