Aspectos destacados:

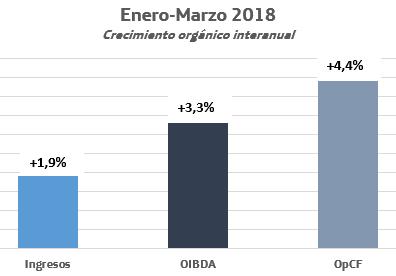

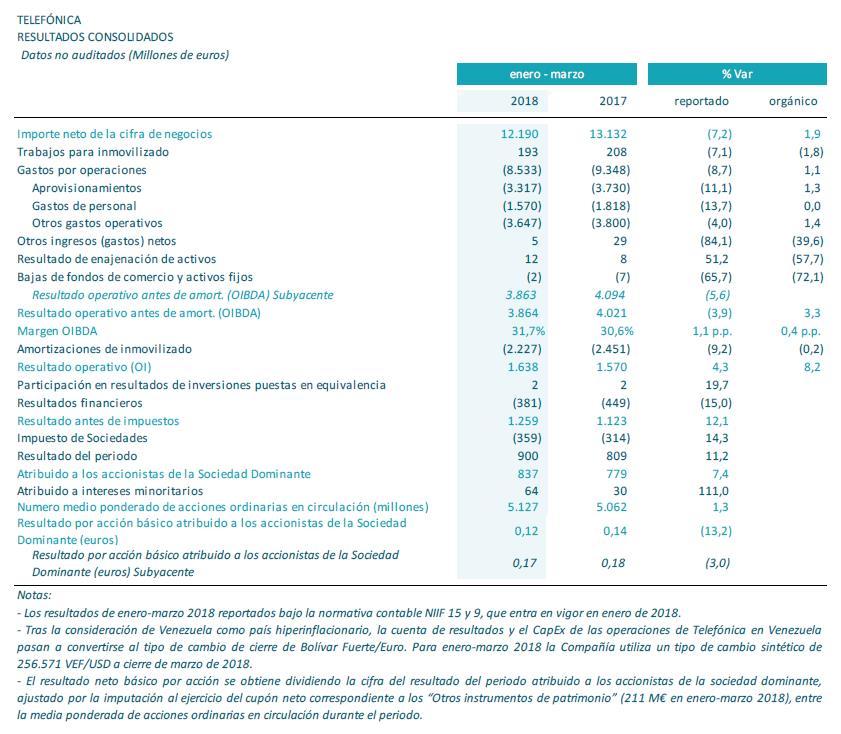

- Los ingresos totalizan 12.190M€ (-7,2% vs 1T17) y aumentan el 1,9% en términos orgánicos, gracias al crecimiento de la venta de terminales (+15,9%) y a la positiva evolución de los ingresos de servicio (+0,6%).

- El OIBDA alcanza 3.864M€ (-3,9% vs 1T17; +3,3% orgánico). El margen de OIBDA también crece con respecto a marzo de 2017, tanto en términos orgánicos (+0,4%) como reportados (+1,1p.p.).

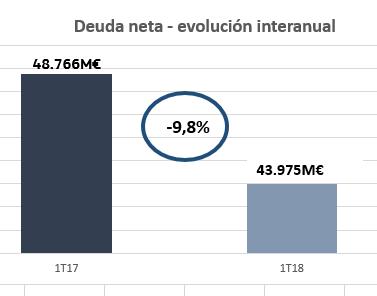

- La deuda neta se sitúa en 43.975M€ a cierre de marzo, lo que representa una reducción interanual del 9,8%. Es la primera vez en los últimos cuatro años que la deuda se reduce en el primer trimestre del año.

- Telefónica continúa reforzando su oferta, lo que le ha permitido incrementar el ingreso medio por acceso (+2,5% interanual) y al mismo tiempo reducir los niveles de churn.

José María Álvarez-Pallete, presidente ejecutivo de Telefónica:

“Durante el primer trimestre hemos avanzado en la ejecución de las prioridades estratégicas establecidas para 2018.

Primero, en conectividad continuamos expandiendo nuestros accesos de valor a un ritmo significativo, lo que se traduce en un mayor ingreso medio y una mayor fidelidad de nuestros clientes, respondiendo a una mayor demanda de datos y ofertas personalizadas.

Segundo, todas nuestras unidades de negocio crecen en ingresos y OIBDA en términos orgánicos, si excluimos el impacto negativo de la regulación.

Tercero, seguimos reforzando nuestro posicionamiento como Compañía de plataformas, hemos dado un paso adelante en nuestra transformación digital, con la digitalización y monetización de datos como palancas y continuamos liderando la innovación con el lanzamiento de Aura en 6 países.

Con todo ello, los ingresos, el OIBDA y el flujo de caja operativo crecen orgánicamente y la deuda continúa reduciéndose. Los resultados del periodo están alineados con nuestras expectativas y nos permiten reiterar los objetivos fijados en el año”.

Resultados financieros enero-marzo 2018:

Telefónica ha presentado hoy sus resultados correspondientes al primer trimestre del año, con una aceleración del crecimiento orgánico desde los ingresos hasta el flujo de caja operativo (OIBDA-CapEx). Los resultados del trimestre muestran también la eficiencia en la asignación de recursos y un balance fortalecido, gracias a la reducción de deuda (cerca de un 10% interanual) y a una actividad de financiación trimestral de más de 10.000M€.

Los ingresos del trimestre se sitúan en 12.190M€, (-7,2% vs 1T17; +1,9% orgánico). La positiva evolución orgánica de los ingresos se apoya en el fuerte ritmo de crecimiento de los ingresos por venta de terminales (+16,5%) y en la positiva evolución de los ingresos de servicio (+0,8%). Excluyendo el impacto negativo de la regulación en el primer trimestre (-1,2 p.p.), los ingresos aumentarían un 3,1% interanual orgánico.

Con todo ello, el OIBDA asciende a 3.864M€ en el primer trimestre (-3,9% interanual). En términos orgánicos, aumenta un 3,3% interanual en el trimestre, reflejando la positiva evolución de los ingresos, las eficiencias del proceso de transformación y digitalización y la captura de sinergias. Excluyendo el impacto de la regulación (-2,2 p.p. en el trimestre), el OIBDA aumentaría un 5,4% interanual orgánico. El margen de OIBDA se sitúa en el 31,7% y se expande 1,1 p.p. frente a enero-marzo de 2017 (+0,4 p.p. orgánico).

Es importante destacar que la variación reportada de los resultados financieros de enero-marzo de 2018 refleja la adopción de las normativas contables NIIF 15 y 9 (los resultados del mismo periodo del año anterior se reportan bajo la normativa contable anterior). Las variaciones orgánicas excluyen el efecto del cambio contable a NIIF 15 en 2018 (-10M€ en ingresos; +11M€ en OIBDA). El cambio contable a NIIF 9 no tiene impacto significativo.

Además, la evolución de los tipos de cambio en enero-marzo tiene un impacto negativo en las principales métricas financieras, especialmente la depreciación frente al euro del real brasileño y el peso argentino. Así, las divisas reducen en 8,6 p.p. el crecimiento interanual de los ingresos y en 9,2 p.p. el del OIBDA del primer trimestre de 2018. Es importante destacar que el impacto negativo de la depreciación de las monedas en el OIBDA disminuye significativamente en términos de generación de caja, en donde el impacto negativo se reduce a únicamente 26M€ al reducir el pago en euros de CapEx, impuestos, e intereses.

Por su parte, el resultado neto correspondiente al periodo enero-marzo asciende a 837M€ y crece un 7,4% interanual, mientras que el beneficio por acción asciende a 0,12€ en el mismo periodo.

La inversión del periodo enero-marzo 2018 totaliza 1.490M€ (-8,0% interanual reportado) e incluye 7M€ de espectro en Argentina. En términos orgánicos aumenta un 1,5% y continúa enfocada en el despliegue de redes ultrarrápidas y en la simplificación y digitalización de procesos y sistemas. El flujo de caja operativo (OIBDA-CapEx) asciende a 2.374M€ (-1,1% interanual; 4,4% orgánico reflejo de la buena evolución del negocio y la eficiencia del CapEx). Por otro lado, el flujo de caja libre antes de operaciones con accionistas minoritarios asciende a 719M€ en el primer trimestre (+15,2% frente al mismo período de 2017) y el flujo de caja libre asciende a 550M€ (-8,7% interanual, debido al pago de un dividendo extraordinario a los accionistas de Telxius por importe de 166M€).

La deuda neta financiera a marzo de 2018 (43.975M€; -9,8% interanual) presenta una reducción de 255M€ con respecto a diciembre de 2017. Es la primera vez en los últimos cuatro años que la deuda se reduce en el primer trimestre del año, a pesar de la estacionalidad del capital circulante.

Durante el primer trimestre de 2018, la actividad de financiación de Telefónica asciende a aproximadamente 10.692M€ equivalentes (sin considerar la refinanciación de papel comercial) y se centra en mantener una sólida posición de liquidez, así como en refinanciar y extender los vencimientos de deuda (en un entorno de tipos bajos). Así, a cierre de marzo, el Grupo tiene cubiertos los vencimientos de deuda durante los próximos dos años. La vida media se sitúa en 9,11 años (frente a 8,08 años en diciembre de 2017).

Redes de nueva generación y conectividad excelente

La base de accesos total del grupo Telefónica se sitúa en 356,9M a marzo de 2018 (-1% interanual) e incluye 14,8M de accesos mayoristas móviles. Además, el valor del cliente continúa mejorando, impulsando el crecimiento del ingreso medio (+2,5% interanual orgánico en el primer trimestre) y reduciendo los niveles de churn (-0,1 p.p.).

Por servicios, aquellos de mayor valor mantienen elevadas tasas de crecimiento, apalancados en la creciente demanda de datos, velocidad y contenidos: i) los clientes LTE (4G), totalizan 102,9M (+36% interanual; ii) los accesos de contrato móvil (117,5M; +5% interanual); iii) los “smartphones” (+7% interanual; 161,6M); iv) los clientes de fibra/cable (11,5M; +20% interanual) suponen ya el 54% del total de accesos de banda ancha fija; y v) los accesos de TV de pago alcanzan los 8,6M (+5% interanual).

Telefónica mantiene la prioridad de construir redes de nueva generación para ofrecer una conectividad excelente, incluyendo equipamiento de cliente que mejore la experiencia de uso. Así, en 2018 se acelera el despliegue de UBB (redes ultrarápidas) con un impulso en Hispam, donde la cobertura fibra/cable se ha extendido hasta 7,5M de unidades inmobiliarias (UUII) pasadas (+50% interanual), que se suman a las 19,7M y 18,6M de UUII pasadas en España y Brasil respectivamente. En términos globales la cobertura de red propia fibra/cable se amplía a 45,8M de UUII pasadas (+15% interanual).

En red móvil, la cobertura de red LTE aumenta hasta el 73% (+9 p.p. interanual) a cierre de marzo (92% en Europa y 66% en Latam) y el tráfico LTE se duplica interanualmente, representado el 61% del tráfico total.

Telefónica apuesta por un modelo de relación con los clientes más interactivo y digital con el lanzamiento de una única aplicación adaptada a cada operación. Esta aplicación es uno de los canales a través de los cuales los clientes podrán acceder a Aura, que ya se ha lanzado en seis países.

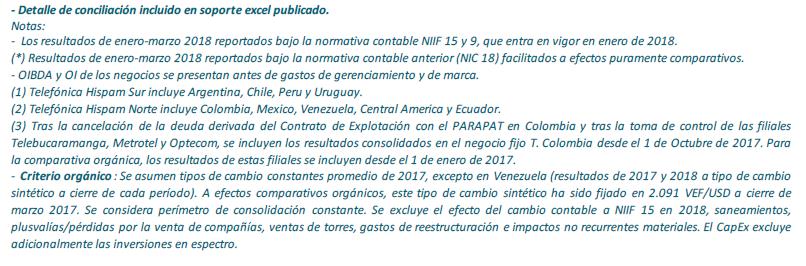

Definiciones / Crecimiento orgánico: Se asumen tipos de cambio constantes promedio de 2017, excepto en Venezuela (resultados de 2017 y 2018 a tipo de cambio sintético a cierre de cada período). A efectos comparativos orgánicos, este tipo de cambio sintético ha sido fijado en 2.091 VEF/USD a cierre de marzo 2017. Se considera perímetro de consolidación constante. Se excluye el efecto del cambio contable a IFRS 15 en 2018, saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales. El CapEx excluye adicionalmente las inversiones en espectro. Crecimiento subyacente: Cifras reportadas excluyendo el efecto del cambio contable a IFRS 15 en 2018, saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales, así como las amortizaciones de activos surgidos en procesos de asignación del precio de compra. Los resultados de Venezuela de enero-marzo de 2017 se convierten al tipo de cambio sintético fijado en 2.091 VEF/USD a cierre de marzo 2017.

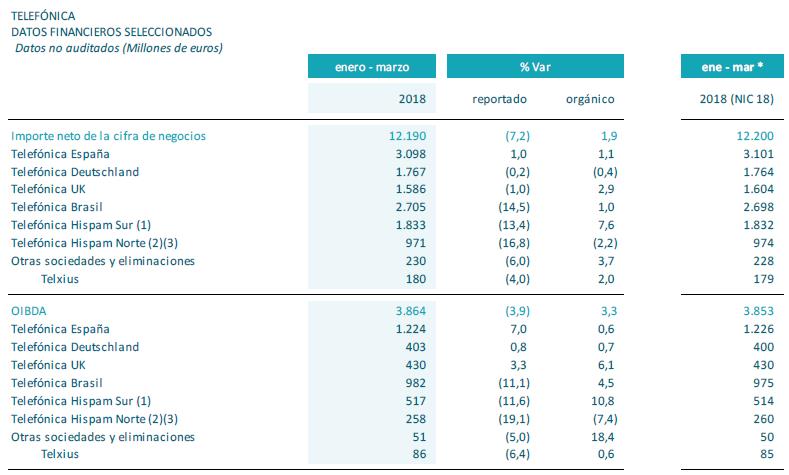

Resultados por geografías:

(variaciones en términos orgánicos)

Telefónica España.

Telefónica España confirma el crecimiento interanual de los ingresos de servicio (+0,8%) y del OIBDA (+0,6%) y el incremento del valor de su base de clientes. En particular, es destacable la mejora secuencial del churn en todos los servicios, en un mercado caracterizado este trimestre por la menor actividad promocional y la renovación de tarifas llevada a cabo por parte de los principales operadores del mercado, en torno a la estrategia de “Más por Más”.

Los ingresos del trimestre ascienden a 3.098M€ y recuperan el crecimiento interanual (+1,1%) lo que supone la mayor tasa registrada desde el segundo trimestre de 2016 y una mejora secuencial de 1,2 p.p. Esta evolución se apoya en el avance de los ingresos de servicio por quinto trimestre consecutivo (3.007M€; +0,8% interanual, +0,1 p.p. intertrimestral) y en la vuelta al crecimiento de la venta de terminales (+14,5% interanual). Así, en el primer trimestre del año el OIBDA asciende a 1.224M€ y crece un 0,6% interanual, situando el margen OIBDA en el 39,5% (-0,2 p.p. interanual).

El CapEx en enero-marzo asciende a 346M€ (+3,9% interanual) debido al distinto calendario de ejecución y el flujo de caja operativo se sitúa en 878M€ (-0,7% interanual, +2,3 p.p. frente al trimestre anterior).

Telefónica Alemania.

Los resultados de Telefónica Deutschland están en línea con los objetivos fijados para 2018 y continúa la tendencia de mejora secuencial del crecimiento sostenido de ingresos y de OIBDA, apalancado en la exitosa captación de sinergias y en el foco en valor sobre volumen en un entorno competitivo dinámico pero racional. La compañía ha resultado clasificada en 2º puesto en el test “Connect Mobile Hotline”.

Los ingresos (1.767M€ en el primer trimestre, -0,4% interanual) continúan su tendencia ascendente y vuelven a crecer ex-regulación (+0,2% frente al primer trimestre 2017). El OIBDA (403M€ en el primer trimestre) crece un 0,7% interanual, con sinergias incrementales de 35M€ principalmente asociadas a ahorros por reestructuración de plantilla y consolidación de redes (vs. 35M€ en enero-marzo 2017), a pesar de un impacto regulatorio negativo de -14M€ (vs. -7M€ en enero-marzo 2017). El margen OIBDA se sitúa en el 22,8% durante el trimestre (+0,3 p.p. interanual).

El CapEx (197M€) desciende un 5,6% interanual, beneficiándose de unas sinergias incrementales de CapEx de ~15M€, mientras que la integración de redes, el despliegue de LTE y fibra avanzan de acuerdo con lo previsto. Así, el flujo de caja operativo (OIBDA-CapEx) aumenta un 7,1% interanual hasta 207M€ en el primer trimestre de 2018.

Telefónica Reino Unido.

Telefónica UK sigue registrando unos sólidos resultados en el primer trimestre de 2018. Como operador líder de red móvil en el Reino Unido, Telefónica UK continúa ejecutando con éxito su estrategia centrada en el cliente y orientada al móvil. En este sentido, la compañía mantiene los mayores niveles de fidelidad y de gasto por cliente del mercado, así como un fuerte crecimiento de sus resultados financieros a pesar de los impactos regulatorios y ajustes contables.

Los ingresos han seguido creciendo en el trimestre, +2,9% interanual (vs. +3,2% en el 4T17), hasta alcanzar 1.586M€, con crecimiento en los ingresos de servicio (destacando OMV), terminales y no móviles que más que compensó los efectos de la regulación (-1,3 p.p.). El OIBDA se sitúa en 430M€ en el trimestre (+6,1%; +3,7% en el 4T) reflejando el sólido crecimiento en ingresos y la reducción de los pagos por tasas de licencias anuales, pese al impacto de los cambios regulatorios en cargos de “roaming” en Europa (-23M€ en el trimestre). Así, el margen OIBDA es del 27,1% (+0,8 p.p. interanual).

El CapEx asciende a 183M€ (-16,6% interanual), ya que las inversiones de red se distribuyen a lo largo del año. Además, Ofcom (regulador británico) ha confirmado en el trimestre que la red LTE de la Compañía ya cumple la obligación normativa de cobertura interior de la población del 98%. El flujo de caja operativo (OIBDA-CapEx) aumenta un 32,9% interanual en el periodo, hasta situarse en 247M€.

Telefónica Brasil.

En el primer trimestre de 2018 Telefónica Brasil mantiene un sólido crecimiento interanual de ingresos y OIBDA traduciéndose en un margen OIBDA del 36,3% (el mejor en un primer trimestre desde 2009). Asimismo, se mantiene la sólida evolución comercial en contrato, LTE, FTTx e IPTV, lo que permite una continua mejora en la calidad de los accesos.

Así, los ingresos del primer trimestre (2.705M€) aumentan un 1,0% interanual (+0,9% en el cuarto trimestre de 2017) apoyados principalmente en el crecimiento de los datos y banda ancha y en la mayor venta de terminales, que más que compensan los impactos regulatorios (-2.0 p.p. a la variación interanual). El OIBDA alcanza 982M€ y aumenta un 4,5% en el trimestre (+3,7% interanual en el cuarto trimestre de 2017).

El CapEx del trimestre totaliza 388M€ (+16,5% interanual, consecuencia de distinto calendario de ejecución) y está destinado principalmente a la expansión de la red de fibra y 4G. Así, el flujo de caja operativo alcanza 594M€ y desciende un 2,2% interanual.

Telefónica Hispam Sur.

Hispam Sur presenta sólidos crecimientos interanuales en ingresos y OIBDA (+7,6% y +10,8% respectivamente) resultado de la mayor penetración de servicios de valor, de la actualización de tarifas en Argentina y del favorable entorno macroeconómico en la región, que más que compensa el impacto negativo de la intensidad competitiva en Perú y Chile y la bajada de las tarifas de interconexión en Perú.

De esta forma, los ingresos del primer trimestre ascienden a 1.833M€ (+7,6% interanual) gracias a los datos móviles (+9,0%), a la banda ancha y a los nuevos servicios (+7,3%) y a la TV de pago (+2,8%). El OIBDA alcanza 517M€ en el trimestre (+10,8% interanual orgánico). El margen OIBDA se sitúa en el 28,2% (+0,8 p.p. interanual). El CapEx totaliza 251M€ a marzo (+4,0% interanual) destinado principalmente al despliegue de FTTx y cable y a la expansión de 4G. El flujo de caja operativo (OIBDA-CapEx) se sitúa en 266M€ en el trimestre (+17,7% interanual).

Telefónica Hispam Norte.

En el primer trimestre de 2018 se mantiene el foco estratégico en la captación de clientes de valor, con crecimiento en los accesos de contrato móvil, LTE, “smartphones”, banda ancha y TV de pago. La variación interanual de los ingresos y OIBDA está impactada por el cambio en las tarifas de interconexión en México, si bien es compensada parcialmente por la positiva evolución de las operaciones en Ecuador y en Centroamérica.

Los ingresos del primer trimestre ascienden a 971M€ (-2,2% interanual) afectados por el impacto regulatorio de México compensado en parte por el buen comportamiento de Ecuador (+8,1%) y Centroamérica (+4,3%). El OIBDA alcanza 258M€ en el trimestre (-7,4% interanual) impactado por la regulación en -8,3 p.p. El margen OIBDA se sitúa en el 26,6% en el trimestre (-1,5 p.p. interanual). El CapEx totaliza 53M€ a marzo (-54,2% interanual) y se destina principalmente a la continua mejora y expansión de las redes fijas y móviles. El flujo de caja operativo (OIBDA-CapEx) se sitúa en 205M€ en el trimestre (+26,4% interanual).